ag九游会官网每家新开加盟店的日均GMV-九游会J9·(china)官方网站-真人游戏第一品牌

转自:36氪

作家 | 杨亚飞

剪辑 | 乔芊

“新茶饮第三股”照旧要来了。

在本年头的递表失效后,古茗近期再次向IPO发起冲击,港交所文献夸耀,古茗于 12 月 15 日更新招股书。而在不久前,证监会表示这家茶饮品牌已完成港股上市备案,规划刊行不越过4.41亿股庸碌股。此外,小菜园也于日前通过港股聆讯,千里寂已久的餐饮IPO,八成将从头回暖。

这份招股书是不雅察当下茶饮商场的最好窗口。岂论是GMV照旧门店数口径,古茗均居于行业第二。古茗的客单价在10-18元之间,这是品牌最多、竞争最利害的红海商场。此外,古茗的门店多位于下千里商场,奶茶、果茶销售占比卓越,还挤进了热点的咖啡赛谈。

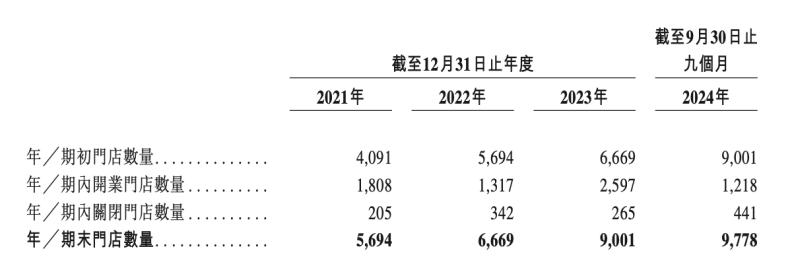

这一年下来,古茗仍然保抓增势。字据招股书,古茗2024年前三季度GMV为166亿元,同比增长20.4%,对应门店数为9778家,距离万店仅差临门一脚。

但本年的门店膨大增速赫然放缓。前三季度仅净增777家店,平均每个月净增86.3家,远低于昨年每个月平均净增194.3家的水平。

古茗曾在昨年喊出“万店”标语,内容情况来看,里面在本年并莫得追求门店增长的竣工值,而是踩了刹车。本年前三季度新开门店不及昨年全年的一半,且2023年开、关店比例尚为9.8:1,到本年前三季度,这个比例仍是变为2.76:1。

放慢的一个原因是,同店GMV增长仍是出现放缓。

除福建及江西两大商场外,2024年前三季度,古茗在中枢城市的同店GMV出现小幅下滑,最终宇宙举座同店GMV微跌0.7%,而昨年全年这一见地为9.4%。固然,昨年的高增长,部分是成立在2022年的稀奇行情之下,但膨大进度中,本年同店增长放缓亦然不争事实。

这是古茗畴昔四年头次出现同店GMV负增长,高速膨大的负面后果运行表示。放慢换来的正响应是,利润水平保住了。

2024年前三季度,古茗经营救利润为11.5亿元,较于昨年同时的10.4亿元有所增长。对应谋划利润率为20.9%,尽管较于昨年同时减少了2.3个百分点,但仍赫然高于行业10%-15%的平均水平。

比较于解锁万店里程碑,他们更思保住存量门店的盈利才气。

增长集体放缓的一年

关于2024年新加入的古茗加盟商来说,这一年要靠近更大竞争压力。

从招股书来看,2024年前三季度,古茗每笔订单的平均GMV和日均订单数均有少幅下滑,这最终体现为,每家新开加盟店的日均GMV,从昨年同时的5800元降至5200元。

奶茶行业的价钱战在这一年赫然升温。霸王茶姬是本年最大的变量,在他们带火鲜奶茶之后,古茗、瑞幸接踵以9.9元的形式跟进,瑞幸平直不时9.9补贴,古茗则一度将鲜奶茶系列产物降价至9.9元。

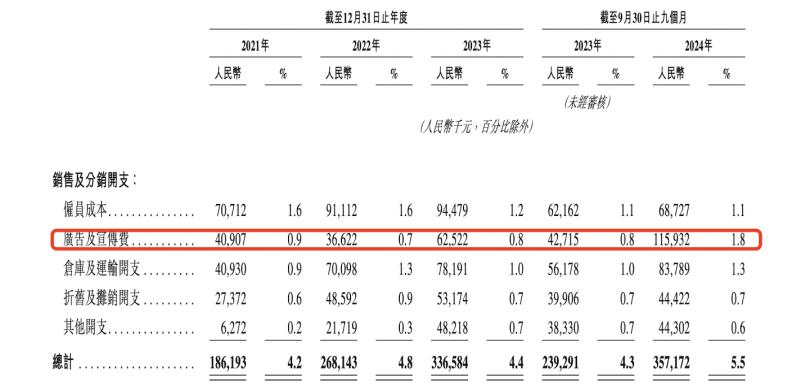

古茗在这一年花了更多钱作念营销。来自销售及分销的开销,占古茗销售收入比重从昨年前三季度的4.3%,增至本年同时的5.5%。其中,最大的变量来自于告白及宣传费开销,占收入比重从昨年前三季度的0.8%,大幅增至1.8%,金额破1.1亿元。

利害的价钱战之下,并非谁都能扛过这个夏天,一线的加盟商起初感受到商场冷暖震动。在本年前三季度,古茗加盟商流失率达到11.7%,昨年全年这一数字为8.3%,而疫情影响的2022年,也仅为6.7%。

古茗并非个案,奶茶饮品整个行业,这一年也在加快洗盘。窄门餐眼数据夸耀,适度11月12日,宇宙奶茶饮品门店约为41.3万家,近一年新开14.2万家,净减少约1.8万家。也等于说,近一年关闭了约16万家。

而在此之前,茶饮门店举座仍处于净增长。窄门餐眼统计,不含咖啡挑升店,2023~2024年3月,茶饮类在全中国营业中门店数约41.3万家,期内新开约23.0万家,关店约22.1万家,净增8272家。

形成如今的红海场面有多个方面,茶饮行业仍是赫然饱和,由增量转为存量,咖啡奶茶化的趋势,加上 9.9 元价钱战,也均分掉了一部分奶茶的蛋糕。关于一些东谈主来说,咖啡奶茶都不外是一杯有滋味的水。

开店战略转向保守的不啻古茗。此前,喜茶在一封给搭伙东谈主的里面信中提到,不会追求短期的开店速率与数目,而是垂青开店质料和运营品性。

门店数遥居第一的蜜雪冰城,边界增长也出现放缓,并在日前对北京、深圳、广州部分区域的门店产物门市价提价 1 元。这已是他们本年第二次提价,此前本年 3月,蜜雪冰城对上海部分区域的门店产物提价 1 元。

在2023年时,奉陪膨大标准,古茗的毛利和谋划利润率同步提高。但畴昔一年,当行情调转向下时,膨大和盈利只可选用一个。而保住盈利,成了头部品牌们共同的选用。

从果茶到奶茶,茶饮洗牌还会提速

增速放缓配景下,古茗的膨大重点则进一步“向下”。在2021年时,他们在二线及以下城市的门店占比仍是达到78%,是TOP5里比例最高的品牌,而到本年前三季度,这个比例进一步提高到80%。

从头增门店来看,下千里商场里的低线城市是膨大的重点。本年前三季度,他们在三、四线及以下城市开出的店数最多,统统占了本年新店的7 成。

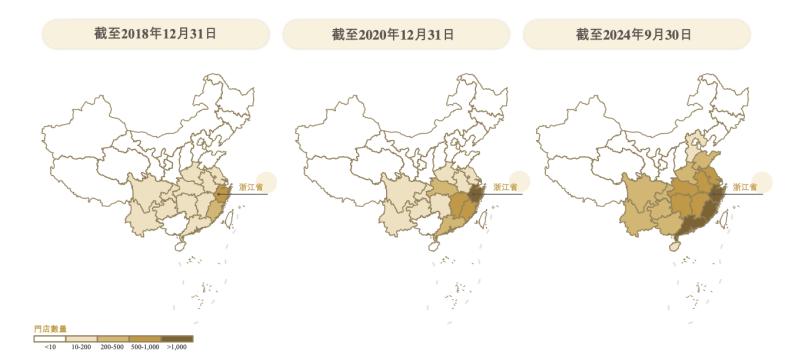

这种高占比背后,不时的是古茗的加密开店战略。跟其他头部茶饮宇宙布局不同,古茗的门店网罗呈现典型的单中心结构,浙江大本营抓续加密,并围绕此向相近地区开采,且多半门店位于福建、江西、广东、湖北、江苏、湖南、安徽等中东部商场。他们亦然头部里独一的区域性品牌,到当今为止都莫得在北京、上海开店。

州里门店也有着较高占比。适度 2023 年,古茗开在州里的门店占比达到 38%,而到本年前三季度,这个比例提高到 40%。

这种加密措施,是为了让其冷链遵守最大化。相较于勾通社会物流,自建冷链的优弱势都很赫然,仓配愈加可控,但资本较为固定,遵守提高只可赖于本身业务的区域密度不休提高。

以浙江为例,区域内 94%的门店,均在其仓库 150 公里发射边界内。其宇宙97%的门店,不错已毕两日一配的冷链配送。

下千里商场的高占比,以及在冷链的先期布局,和 10-18 元的价钱带,决定了他们作念的是下千里茶饮滥用升级的道路。但近些年产物干线也在奴隶商场行情震动。

在2021年时,古茗的第一大品类照旧果茶,包括芝士葡萄、芝士桃桃、香水柠檬、满杯杨梅等,彼时,果茶占到他们售出总杯数的44%,奶茶占39%、咖啡卓越他饮品则占17%。

彼时,霸王茶姬照旧区域网红品牌,果茶才是商场的流行品类,以喜茶、奈雪为代表,且后者在2021年得手IPO,成为“新茶饮第一股”。但彼时他们还未放加盟,且门店皆集在一、二线城市。古茗闷声作念起了下千里贸易。

这两年奉陪奶茶的崛起,古茗的奶茶比例也逐渐提高。奶茶饮品销量占比,从 2021 年的39%,逐渐提高至 2024 年前三季度的 47%,期内销量达到4.668亿杯。

从喜茶到霸王茶姬,茶饮的热点趋势品类,古茗这个行业老二都莫得错过。

咖啡的布局也在扩大,此前 36 氪曾报谈,古茗的咖啡产物上线门店数从 9 月份的 500 家,扩大到上个月的超 2000 家。

从边界来看,下一个万店花落谁家仍然未有定论。追逐最紧的是沪上大姨。字据极海品牌监测,沪上大姨的最新门店数达到 9333 家,上个季度门店增幅高于古茗。

古茗、沪上大姨畴昔一年门店数变化,图据极海品牌监测

与霸王茶姬靠鲜奶茶大单品跋扈膨大不同,沪上大姨主切的是鲜果茶赛谈,平直把“鲜果茶”后缀到线上门店名,以加多产物辨识度,并在近期推出果蔬茶系列。

茶饮作念的是年青东谈主的贸易,口味尝新是不变的主题。也因为此,茶饮带有典型的fashion risk,业界曾经有过鲜奶茶和鲜果茶究竟谁更代表行业趋势的争论,但岂论是产物照旧价钱带,都仍是弥漫拥堵。

存量洗牌的趋势下,茶饮商场赫然会进一步向头部品牌皆集。而除了古茗,沪上大姨、霸王茶姬、茶颜悦色等一众头部品牌,也屡次传出从头冲刺IPO。而着实的估值分化,更多会在收货才气层面体现。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

牵累剪辑:张倩 ag九游会官网